کمیسیون توسعه صادرات اتاق ایران در تازهترین گزارش خود تاثیر نرخ ارز بر تولید، صادرات و واردات را بررسی کرده است.

کمیسیون توسعه صادرات اتاق ایران در تازهترین گزارش خود تاثیر نرخ ارز بر تولید، صادرات و واردات را بررسی کرده است.به گزارش رتبهآنلاین، نرخ ارز یکی از مهمترین متغیرهای اقتصادی در هر کشوری است. در اقتصاد ایران یکی از دلایل اهمیت این متغیر، تأثیری است که آن بر قیمتهای نسبی (رقابتپذیری)، صادرات، واردات، تخصیص منابع، سرمایهگذاریهای داخلی و خارجی، رشد و توسعه اقتصادی و سایر متغیرهای اقتصادی دارد. ازآنجاییکه در اقتصاد ایران سهم کالاهای قابلمبادله (صادرات بعلاوه واردات) در تولید ناخالص داخلی بالا ارزیابی میشود. هرگونه تنظیم نادرست این نرخ میتواند از طریق اثرگذاری بر قیمتهای نسبی منجر به اختلال در تخصیص منابع و عملکرد اقتصادی شود.

بهرغم روند صعودی نرخ اسمی نه واقعی ارز، میتوان استدلال کرد که این نرخ در تراز با بنیانهای اقتصاد ایران تنظیمنشده است. نرخ ارز واقعی، نرخ ارز اسمی را با توجه به تغییرات سطح عمومی قیمتهای داخلی و خارجی تعدیل مینماید؛ بنابراین تأکید بر نرخ ارز اسمی در شرایط تورمی که قیمتهای داخلی با سرعت بیشتری نسبت به قیمتهای خارجی افزایش مییابد، میتواند موجب انحراف در مدیریت نرخ ارز و ایجاد عدم تعادل در بخش داخلی و خارجی اقتصاد شود.

بر اساس این گزارش، نرخ واقعی ارز قیمت نسبی مهمی را در اقتصاد نشان میدهد که هسته مرکزی برنامههای تعدیل ساختاری، غالباً سیاستهای تغییردهنده نرخ ارز حقیقی است که بهمنظور بهبود رقابت بینالمللی و تغییر منابع در جهت تولید کالاهای مبادلهای تدوین میشود. تغییرات نرخ ارز حقیقی نهتنها بر جریانهای تجاری و موازنه پرداختها، بلکه بر ساختار و سطح تولید، مصرف، اشتغال و تخصیص منابع در یک اقتصاد تأثیر میگذارد.

به نظر میرسد در ادبیات مرسوم اقتصاد کشورهای درحالتوسعه، اغلب افزایش نرخ ارز (کاهش ارزش پول داخلی) سیاست مناسبی برای بهبود رقابتپذیری اقتصاد معرفی میشود. زیرا اجرای این سیاست باعث کاهش قیمت تولیدات داخلی برحسب دلار در بازارهای خارجی میشود و امکان توسعه فروش و رقابت در بازارهای صادراتی را به وجود میآورد. این سیاست باعث افزایش قیمت کالاهای وارداتی برحسب ریال میشود و از این طریق توان رقابتی تولیدات داخلی در مقابل واردات را بالا میبرد. بااینحال، علیرغم این استدلال صریح، در عمل، سیاست مذکور اغلب از کارایی قابلانتظار برخوردار نیست و در شرایط معینی نیز در بلندمدت باعث کاهش ظرفیت رقابتپذیری میشود.

بر پایه این گزارش، در اقتصادهای حمایتی کشورهای درحالتوسعه این سیاست بهسرعت عقیم میشود زیرا بهمجرد گران شدن و کاهش عرضه کالاهای وارداتی در اثر افزایش نرخ ارز، تولیدکننده داخلی بهجای توسعه بازار و بهرهگیری از قدرت جدید رقابت برای افزایش کیفیت و مقیاس تولید، آن را مجوزی برای تطبیق قیمتهای خود باقیمتهای وارداتی و کسب سودجویی قرار میدهد و بهجای توسعه کمی و کیفی تولید، از بازار بلامنازع واردات بهرهکشی میکند.

نرخ ارز و صادرات ایران

در بخش دیگر این گزارش آمده است: صادرات نفتی بهعنوان بخش اعظمی از صادرات اقتصاد کشور مستقل از تغییرات نرخ ارز است. اما صادرات غیرنفتی با تأثیرپذیری از تغییرات نرخ ارز و برخی متغیرهای کلان دیگر نوسانات و تغییرات را تجربه کرده است. لذا تعیین سطح نرخ اسمی ارز و نحوه تأثیرگذاری آن بر متغیرهای کلان اقتصادی همچون صادرات غیرنفتی، تولید و تورم در کشور ما همواره مورد اختلافنظر سیاستگذاران و صاحبنظران اقتصادی بوده و یکی از مهمترین چالشهای موجود در عرصه سیاستگذاری اقتصاد کشور محسوب میشود یا مطالعات اخیر اقتصادسنجی در راستای تئوریهای اقتصادی نشان داده است که افزایش نرخ ارز بهطور مستقیم کمتر موجب افزایش صادرات غیرنفتی میشود. اما با توجه به ویژگیهای اقتصاد کشور ما تأثیرات غیرمستقیم این افزایش بر صادرات غیرنفتی در جهت کاهش صادرات غیرنفتی بوده است که این نتایج با تئوریهای اقتصادی سازگار است. افزایش نرخ ارز منجر به افزایش سطح عمومی قیمتها شده و از طریق این متغیر صادرات غیرنفتی را کاهش میدهد و این از اثرات غیرمستقیم افزایش نرخ ارز بر صادرات غیرنفتی است که متأسفانه در برخی از تحلیلها نادیده گرفته میشود.

نرخ ارز، رژیم ارزی

برای یک کشور درحالتوسعه نفتی که بهطور مداوم با نوسانات درآمدهای نفتی، ارزی و نوسانات قیمت نفت روبرو میشود انتخاب رژیم ارزی مناسب برای به حداقل رساندن اثرات نوسانات وارده متغیرهای مهم اقتصاد کلان اهمیت اساسی دارد. تجربه ایران نشان داده شوک نفتی بلافاصله به نرخ ارز منتقلشده و باعث تضعیف پول ملی میشود. ازآنجاییکه بخش تولیدی اقتصاد بهویژه بخش صنعت به واردات کالاهای واسطه و سرمایهای وابستگی دارد این نوسانات درآمدی بهصورت شوکی در تولید صنعتی خود را نشان خواهد داد. وقتی درآمد نفت و به دنبال آن درآمدهای ارزی افزایش مییابد به دولت اجازه میدهد پروژههای عمرانی را افزایش داده و مخارج خود را افزایش دهد که دولت این کار را با فروش ارز در بازار داخلی انجام میدهد و درآمد ارزی را به ریال تبدیل کرده و به بودجه خود وارد میکند که منجر به افزایش تولید میشود.

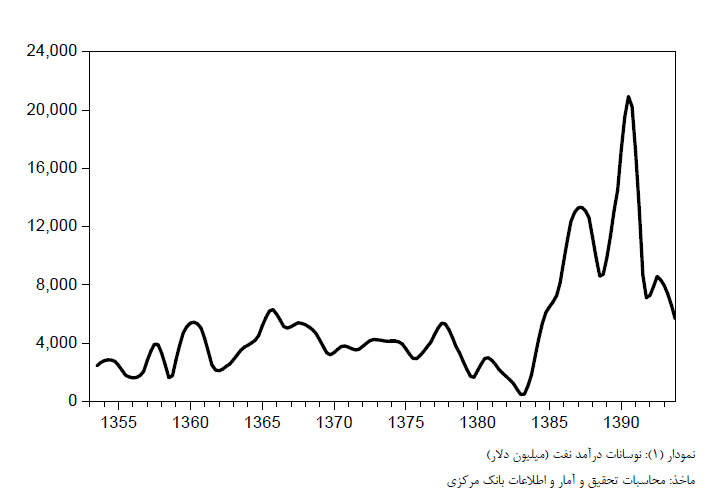

همانطور که در نمودار (1) ملاحظه میشود در طی دوره 1352 تا 1395 درآمد نفتی کشور نوسانات زیادی را تجربه نموده است و در سالهای اخیر بیشترین نوسانات را داشته است که بر چرایی وجود نوسانات درآمد نفتی کشور دلایل زیادی مترتب است. یکی از آنها نوسانات قیمت نفت است که برای جلوگیری از انتقال این نوسانات به اقتصاد داخلی یکی از موضوعات مهم نوع رژیم ارزی است که در این شرایط دارای نقشی قابلتوجه خواهد بود.

در ایران، دولت کسری بودجه را مستقیماً با استقراض از بانک مرکزی و سیستم بانکی تأمین میکند که درنتیجه پایه پولی و حجم نقدینگی را افزایش خواهد داد. در این شرایط و به دنبال افزایش حجم نقدینگی، شوک تورمی پدیدار شده که سبب خواهد شد حمله پولی صورت گیرد و نرخ ارز افزایش زیادی پیدا کند که ضرورت دارد بهدنبال هر شوک تورمی، نرخ ارز نیز متناسب با آن افزایش یابد تا حمله پولی صورت نگیرد و نرخ ارز دچار نوسان نشود که این افزایش باید بهگونهای باشد که بتواند این اثرات نامطلوب را بر بخشهای مختلف اقتصادی کاهش دهد که این موضوع فقط با انتخاب رژیم ارزی بهینه امکانپذیر خواهد بود.

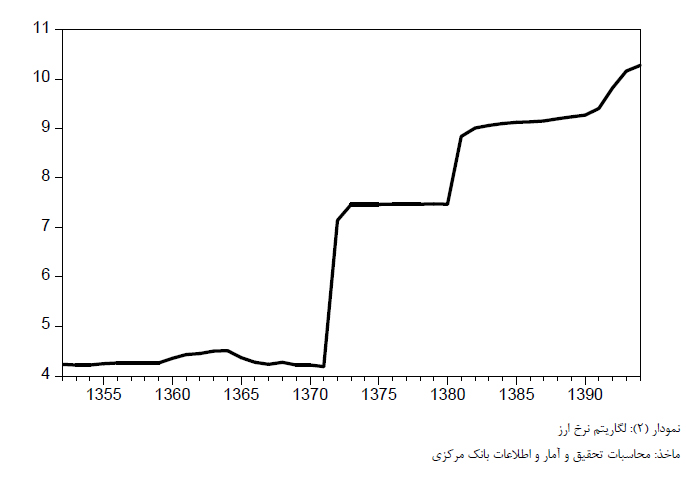

نمودار (2) لگاریتم نرخ ارز (نرخ ارز رسمی) را در طی دوره 1352 تا 1395 نشان میدهد در سه مقطع دارای افزایش زیادی بوده است که این موضوع ارتباط زیادی با درآمدهای نوسانات درآمدهای نفتی و رژیم ارزی کشور داشته است.

در ادبیات موضوع، انواع رژیمهای ارزی از رژیم میخکوب شده به دلار یا ارز دیگری یا رژیم ارزی کاملاً شناور وجود دارد که در شرایط بینظمی پولی و مالی دولت، چه رژیم ارزی میتواند تورم را کاهش داده و سطح تولید و نرخ رشد تولید را افزایش دهد. باید علاوه براثر سیاستها بر تولید، اثر نوسان نرخ ارز، نوسان درآمد ارزی (نفتی) و استراتژی انتخابی توسعه را که نیز در نظر گرفت.

نتیجه تحقیق چیست؟

در بخش نتیجهگیری این گزارش آمده است: «نرخ ارز واقعی، نرخ ارز اسمی را با توجه به تغییرات سطح عمومی قیمتهای داخلی و خارجی تعدیل مینماید؛ بنابراین تأکید بر نرخ ارز اسمی در شرایط تورمی که قیمتهای داخلی با سرعت بیشتری نسبت به قیمتهای خارجی افزایش مییابد، میتواند موجب انحراف در مدیریت نرخ ارز و ایجاد عدم تعادل در بخش داخلی و خارجی اقتصاد شود.»

در این گزارش توصیهشده است: «دولت بهصورت تدریجی اقدام به افزایش نرخ اسمی ارز از یکسو و کنترل تورم داخلی از سوی دیگر نماید تا علاوه بر افزایش نرخ ارز واقعی، از کنترل برونزائی آن نیز جلوگیری نماید. دولت باید اجازه دهد هرساله به میزان متوسط اختلاف تورم داخلی با تورم شرکای عمده تجاری خود به نرخ ارز اسمی اضافهشده تا قدرت رقابتپذیری صادرکننده ایرانی در مقابل رقبا حفظ گردد در غیر این صورت و کنترل نرخ ارز هرسالی یک افزایش غیرمنتظره به دلیل انباشت تورم داخلی و عدم تعدیل نرخ ارز اتفاق خواهد افتاد.»

کمیسیون توسعه صادرات توصیه میکند: «دولت جهت بهرهبرداری از قابلیتها و پتانسیلهای مثبت نرخ ارز در شرایط فعلی با برنامهای دقیق و قابل حصول هرساله حداقل به میزان متوسط اختلاف تورم داخلی و خارجی اجازه افزایش نرخ ارز را بدهد. در گام دوم جهت از بین رفتن و به حداقل رساندن رانتهای حاصل از وجود نرخهای چندگانه برای ارز، با حفظ و حصول شرایط لازم و کافی اقتصادی اجتماعی اقدام به تکنرخی نمودن ارز نماید.»

در این گزارش آمده است که این تصمیم باعث تداوم و گسترش صادرات و تولید میشود؛ همچنین صرفنظر از اثرات اولیه افزایش نرخ ارز، سیاست تغییر نرخ بایستی در جهت افزایش ارزش ارزی صادراتی و بهبود نهایی رابطه مبادله شود؛ از سوی دیگر افزایش نرخ ارز باید به میزانی نباشد که باعث تشدید تورم میشود.

همچنین تاکید شده است: افزایش نرخ ارز بتواند باعث افزایش تولید کالاهای قابل تجارت، ارتقاء ظرفیت صادراتی کشور و بهبود کارایی تولید شود، یعنی اینکه پایین بودن کارآیی در سیستم را نمیتوان با افزایش نرخ ارز جبران کرد؛ زیرا تنها حاصل آن تشدید تورم خواهد بود که این خود نهایتاً صادرات را محدود خواهد ساخت.

دولت باید اجازه دهد هرساله به میزان متوسط اختلاف تورم داخلی با تورم شرکای عمده تجاری خود به نرخ ارز اسمی اضافهشده تا قدرت رقابتپذیری صادرکننده ایرانی در مقابل رقبا حفظ شود. در غیر این صورت و کنترل نرخ ارز هرسالی یک افزایش غیرمنتظره به دلیل انباشت 15 تورم داخلی و عدم تعدیل نرخ ارز اتفاق خواهد افتاد. لذا کمیسیون توسعه صادرات توصیه مینماید دولت جهت بهرهبرداری از قابلیتها و پتانسیلهای مثبت نرخ ارز در شرایط فعلی با برنامهای دقیق و قابل حصول هرساله حداقل به میزان متوسط اختلاف تورم داخلی و خارجی اجازه افزایش نرخ ارز را بدهد و در گام دوم جهت از بین رفتن و به حداقل رساندن رانتهای حاصل از وجود نرخهای چندگانه برای ارز، با حفظ و حصول شرایط لازم و کافی اقتصادی اجتماعی اقدام به تکنرخی نمودن ارز نماید.