ESG مخفف “Environmental, Social, and Governance” و به معنای محیط زیست، اجتماعی و حاکمیت است. این مفهوم اولین بار در سال ۲۰۰۴ توسط پیمان جهانی سازمان ملل و وزارت امور خارجه سوئیس مطرح شد. در گزارشی با عنوان “چه کسی برنده می شود”، از تحلیلگران خواسته شد که عوامل محیطزیستی، اجتماعی و حاکمیتی (ESG) را در پژوهش های خود مد نظر قرار دهند. این کار با هدف شناسایی ارزش های ایجاد شده یا از دست رفته توسط شرکت ها انجام شد.

عوامل :

بر اساس تعریف شرکت مالی بین المللی ( IFC )، ESG مجموعهای از عوامل محیط زیستی، اجتماعی و حاکمیتی است که شرکتها در مدیریت فعالیتهای خود و سرمایه گذاران در ارزیابی ریسکها، تأثیرات و فرصتهای مرتبط، به آن توجه میکنند. این عوامل شامل:

- مسائل محیطزیستی: تغییرات واقعی یا احتمالی در محیط طبیعی یا فیزیکی (مانند آلودگی، کاهش تنوع زیستی، انتشار کربن، تغییرات آب و هوا و مصرف منابع طبیعی)

- مسائل اجتماعی: تغییرات بالقوه یا واقعی در جوامع و کارگران (از جمله سلامت و ایمنی، زنجیره تأمین، تنوع و شمول)

- حاکمیت شرکتی: ساختارها و فرآیندهایی که شرکت ها را هدایت و کنترل می کنند. (مانند ساختار هیئت مدیره و تنوع آن، رفتار اخلاقی، مدیریت ریسک، انتشار اطلاعات مرتبط و شفافیت)

استانداردهای ESG :

استانداردهای ESG که توسط IFC تعیین شدهاند، شامل استانداردهای عملکردی هستند که مسئولیت مدیریت ریسکهای محیطزیستی و اجتماعی را برای مشتریان مشخص میکنند. همچنین روش شناسی حاکمیت شرکتی برای ارزیابی و بهبود نحوه اداره شرکتها ارائه میشود. عوامل ESG طیف گستردهای از مسائل را پوشش میدهند. برخی از این مسائل، مانند تغییرات آب و هوایی، میتوانند نه تنها بر صنایع و شرکتهای خاص بلکه بر کل اقتصاد تأثیر بگذارند. این عوامل به عنوان شاخصهای مهمی برای ارزیابی توانایی شرکتها در شناسایی ریسکهای غیرمالی و توسعه استراتژیهای مناسب برای مدیریت یا کاهش این ریسکها به کار میروند.

خلاصهای از عوامل ESG و نمونههایی از عوامل کلیدی مرتبط با بسیاری از شرکتها را در ادامه ارائه نمودیم :

عوامل محیط زیستی :

کسب و کارها به منابع طبیعی و داراییهای فیزیکی برای اجرای عملیات خود وابستهاند. محصولات و خدمات ممکن است به طور

مستقیم یا غیرمستقیم بر محیط زیست تأثیر بگذارند. برخی از مسائل کلیدی مرتبط با عوامل محیط زیستی شامل موارد زیر است :

- تغییرات آب و هوایی

- مدیریت کربن

- کاهش منابع

- آلودگی

- مصرف انرژی

- استفاده از زمین

- از دست دادن تنوع زیستی

- مصرف آب

- مدیریت پسماند

- نوآوریها یا محصولات و خدمات

عوامل اجتماعی :

شرکتها برای انجام عملیات خود به استعداد و مهارت کارکنانشان متکی هستند. محصولات، خدمات و فعالیتهای تولیدی ممکن

است به جامعه منفعت برسانند یا آسیب برسانند. برخی از مسائل کلیدی مرتبط با عوامل اجتماعی عبارتند از:

- ایجاد اشتغال و شرایط کاری

- فرصتهای برابر

- تنوع فرهنگی نژادی

- آموزش و توانمندسازی

- سلامت و ایمنی

- کار کودکان و کار اجباری در زنجیره تأمین

- سازو کارهای رسیدگی به شکایات

- حقوق بشر

- تأثیرات اجتماعی محصولات، خدمات یا عملیات شرکت

- خشونت و آزار جنسی

حاکمیت شرکتی :

شرکتها هنگام تصمیمگیری و تخصیص منابع طبیعی، انسانی و مالی باید به این نکته توجه داشته باشند که چگونه میتوانند ارزش

بلندمدتی ایجاد کنند که به نفع تمامی ذینفعان باشد. برخی از مسائل کلیدی مرتبط با حاکمیت شرکتی شامل موارد زیر است:

- هدف، ارزشها و فرهنگ

- تنوع، ساختار و نظارت هیئت مدیره

- برنامه ریزی جانشینی

- پرداختهای اجرایی

- کنترلهای داخلی

- حاکمیت ریسک

- اخلاق و تطابق

- حقوق سهامداران

- حاکمیت تعامل با ذینفعان

- افشاگری و شفافیت

چرا ESG مهم است ؟

ایجاد ارزش بلند مدت :

اطلاعات مربوط به مدیریت و عملکرد ESG برای پر کردن شکافهای اطلاعاتی موجود بین مشارکتکنندگان بازار مانند شرکتها، سرمایهگذاران و سایر ذینفعان اهمیت دارد. این شکافها بر نحوه ارزیابی داراییها تاثیر میگذارند و ممکن است توانایی شرکتها را برای دسترسی به سرمایه به منظور انتقال به شیوههای کسب و کار پایدارتر مختل کنند و از این طریق به ایجاد اقتصادی مقاوم کمک نمایند.

بانک سرمایهگذاری بینالمللی ( IFC ) عملکرد ۶۵۶ سرمایهگذاری را در دوره ۲۰۱۰ تا ۲۰۱۵ بررسی کرد و دریافت که شرکتهایی با عملکرد بهتر در زمینه محیط زیست و اجتماعی ( E&S ) به میزان ۲۱۰ واحد پایه ( basic point ) در بازده حقوق صاحبان سرمایه و به میزان ۱۱۰ واحد پایه در بازده داراییها از مشتریانی با عملکرد ضعیف تر در این زمینه پیشی میگیرند.

علاوه بر این، مشتریان فهرست شده با امیتازهای بالای E&S نیز به میزان ۱۳۰ واحد پایه از شاخص بازار سهام کشورهای در حال توسعه ( MSCI Emerging Market Index ) که عملکرد بازار سهام را اندازه گیری میکند، پیشی گرفتهاند. در مقابل، کاهش عملکرد در زمینه E&S به کاهش عملکرد مالی منجر میشود.

۲۰۱۶ :

در سال ۲۰۱۶، تیم حاکمیت شرکتی IFC یک مطالعه تجربی را راه اندازی کرد تا ارتباط میان کیفیت، حاکمیت شرکتی مشتریان پورتفولیوی IFC و عملکرد مالی و اقتصادی آنها را در یک دوره ۴ تا ۵ ساله بررسی کند. با استفاده از نظرسنجیهای مشتریان و دادههای مالی، اقتصادی و نتایج توسعه پورتفولیوی، IFC فرضیهای را آزمایش کرد که بر اساس آن، حاکمیت شرکتی بهتر با عملکرد بهتر در یک دوره مشخص مرتبط است.

تحلیل دادههای جمع آوری شده نشان داد که سرمایهگذاری در شرکتهایی با حاکمیت شرکتی بهتر در زمان اعطای سرمایهگذاری IFC، با یک امتیاز ریسک اعتباری ( CRR ) متوسطی بهتر و تقریبا به میزان ۱.۵ واحد در طول دوره سرمایهگذاری IFC مرتبط است. به ویژه، در یک شاخص ساخته شده از عملکرد حاکمیت شرکتی، ربع بالای شرکتهای پورتفولیوی IFC دارای میانگین CRR برابر با ۴.۶۲ در مقیاس ۱۱ نقطهای بودند که در مقایسه با میانگین CRR برابر با ۶.۰۸ برای آن دسته از شرکتها که در پایین ۲۵٪ قرار داشتند، نشان دهندهی تفاوت قابل توجهی است. این بدین معناست که هنگام سرمایهگذاری، انتخاب شرکتهایی با سیاستها و روشهای حکمرانی سازمانی بهتر مخاطر است اعتبار کمتری برای IFC دارد.

اهمیت گزارش دهی :

گزارشدهی از اهمیت زیادی برخوردار است :

شرکتهایی که روال گزارشدهی قویتری در مورد بیش از نیمی از شاخصهای پایدار بودن مواد SASB دارند، عملکرد بهتری نسبت به شرکتهایی که فرهنگ گزارشدهی ضعیفی دارند، دارند. این موضوع با یافتههای یکی از مطالعات اخیر که بر تاثیر گزارش دهی ESG متمرکز بود، همخوانی دارد که نشان میدهند : << … گزارشدهی ESG تاثیراتی بر تامین مالی خارجی در بازارهای بدهی و سهام داشته است. … شرکتهایی که به سرمایهگذاری کمتر تمایل دارند، پس از پذیرش دستورالعمل اتحادیه اروپا میتوانند ۸.۷٪ بدهی بیشتری نسبت به مجموع داراییها جمع آوری کنند که با افزایش شفافیت ناشی از گزارشدهی اطلاعات ESG همخوانی دارد و مسائل انتخاب نامطلوب را کاهش میدهد. … >>

امروزه، سازمان ملل برآورد میکند که برای دستیابی به اهداف توسعه پایدار ( SDGs ) هر سال به ۵ تریلیون تا ۷ تریلیون دلار نیاز است. این موضوع نیازمند آن است که موسسات مالی عوامل ESG را در تصمیمات سرمایهگذاری خود مدنظر قرار دهند.

همراستایی استراتژیک IFC با اهداف توسعه پایدار ( SDGs ) :

IFC به عنوان بخشی از گروه بانک جهانی، اهدافی کلان دارد : پایان دادن به فقر شدید تا سال ۲۰۳۰ و تقویت رفاه مشترک که با هداف توسعه پایدار ( SDGs ) همراستا است. از طریق سرمایهگذاریهای مستقیم و خدمات مشاورهای، IFC راه حلهای بخش خصوصی را ارائه میدهد که پایهگذار رشد اقتصادی پایدار و فراگیر است.

اهداف :

عملیات IFC به چندین هدف توسعه پایدار کمک میکند. اهداف SDG ۱ و ۱۰ که به ترتیب مربوط به ” عدم فقر ” و ” کاهش نابرابری ” هستند، جزئی از ماموریت IFC و همسو با اهداف دوقلوی بانک جهانی هستند. در سطح بخشهای استراتژیک، IFC پروژههای سرمایهگذاری و مشاوره را در زمینههای زیرساخت، کشاورزی، فراگیری مالی، بهداشت و آموزش ترویج میدهد که با اهداف SDGs ۲، ۳، ۴، ۶، ۷ و ۹ همخوانی دارد.

در سراسر بخشها و مناطق، IFC به دنبال ترویج ایجاد اشغال و رشد اقتصادی، برابری جنسیتی، پایداری اجتماعی و محیطزیستی و سازگاری و کاهش تغییرات آب و هوایی است که به ترتیب با اهداف SDGs ۸، ۵، ۱۲ و ۱۳ همسو هستند. علاوه بر این، IFC همکاری با سرمایهگذاران خصوصی را برای بسیج منابع جدید مال در اولویت قرار داده که با SDG ۱۷ همراستا است. این نقشه برداری، همراستایی استاندارد عملکرد IFC و روش شناسی حاکمیت شرکتی را با اهداف SDGs نشان میدهد، همانطور که در شکل ۱ ترسیم شده است.

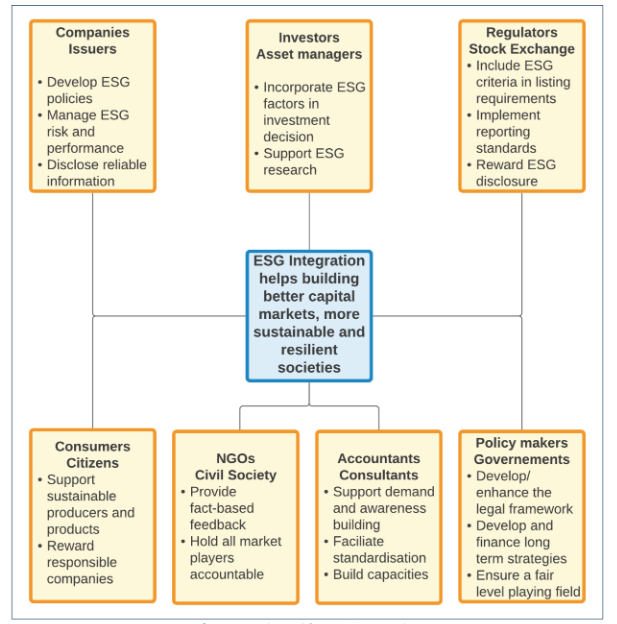

سرمایهگذاران به طور فزایندهای به عوامل ESG توجه بیشتری میکنند. با ادغام مدیریت و عملکرد ESG در تصمیمات سرمایهگذاری، بازارهای مالی سرمایه را برای حمایت از جوامع پایدار و اقتصادهای مقاوم تخصیص میدهند. این فرآیند در تصویر زیر خلاصه میشود.

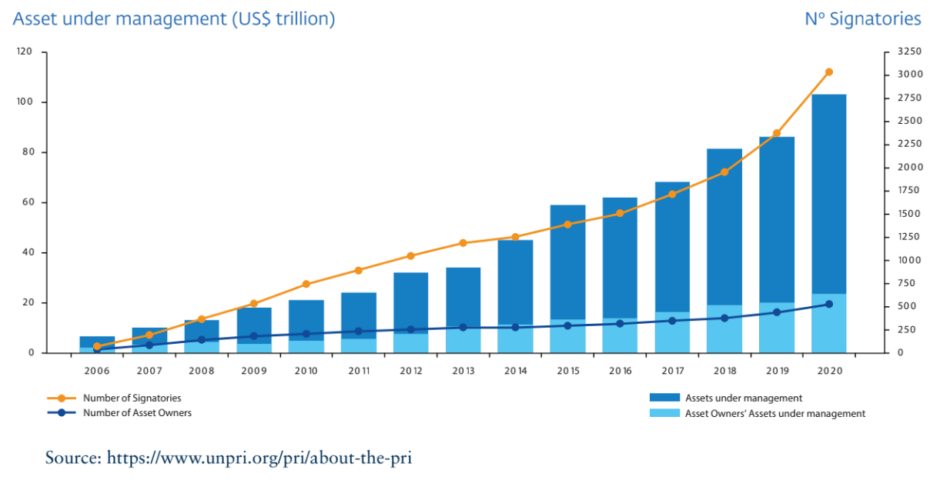

اصول سرمایهگذاری مسئولانه سازمان ملل ( UN PRI ) بیش از 5 هزار امضا کننده دارد که همگی متعهد شدهاند تا هنگام سرمایهگذاری و تخصیص منابع مالی خود، به عوامل ESG توجه کنند. مجموع ارزش داراییهای تحت مدیریت آنها در سال ۲۰۲۰ بیش از ۱۰۰ تریلیون دلار بود.

تمرکز بر اصول سرمایهگذاری مسئولانه سازمان ملل ( UN PRI )

اصول سرمایهگذاری سازمان ملل ( UN PRI ) که در سال ۲۰۰۵ آغاز شد، پیشتاز جهانی در زمینه سرمایهگذاری مسئولانه است. امروز، بیش از 5 هزار سرمایهگذار در سراسر جهان امضا کننده PRI هستند. ارزش کل داراییهای تحت مدیریت آنها به طور مداوم از ۶.۵ تریلیون دلار در سال ۲۰۰۶ به بیش از ۱۰۰ تریلیون دلار در سال ۲۰۲۰ افزایش یافته است. این تقاضا برای داراییهای مسئولانه به وضوح مشهود است.

آنها همه به اصول زیر متعهد هستند :

- ادغام مسائل ESG در تجزیه و تحلیل و فرآیندهای تصمیم گیری سرمایهگذاری

- مالکیت فعال، لحاظ نمودن مسائل ESG در سیاستها و شیوههای مالکیت خود

- گزارشدهی مناسب اطلاعات ESG از سوی نهادهایی که در آنها سرمایهگذاری میشود.

- ترویج پذیرش و اجرای اصول در صنعت سرمایهگذاری

- همکاری و مشارکت فعال برای بهبود و تقویت ایفای اصول PRI

- گزارش دهی در مورد فعالیتها و پیشرفتهای خود در اجرای اصول

بهینه سازی مدیریت ریسک :

مدیریت موفق عوامل محیطزیستی، اجتماعی و مدیریتی ( ESG ) روشی موثر برای بهینه سازی مدیریت ریسک و حفظ ارزش داراییهای پایه است. بسیاری از شرکتها در زمینه رویکردهای ESG خود دارای کاستیهایی هستند که میتواند عواقب جدیای به همراه داشته باشد. سوء مدیریت در حوزه ESG میتواند به هزینههای مالی سنگین و آسیب به اعتبار برند منجر شود. چالشهای پایداری در سطح جهانی به تدریج بیشتر و جدیتر میشوند و به نقاط عطفی برای استراتژیهای بلندمدت شرکتها، مشتریان و ذینفعان خارجی تبدیل میگردند. از افزایش تقاضا برای منابع طبیعی تا نابرابری اقتصادی و تغییرات اقلیمی، شرکتها با مجموعهای پیچیده از trade-offها و ریسکها در زنجیره ارزش خود رو به رو هستند.

مثالی بر این مورد :

برای مثال، ناتوانی در سازگاری و کاهش اثرات ناشی از تغییرات اقلیمی میتواند بر کشورها و جوامع نیز تأثیر بگذارد. طبق شاخص ریسک اقلیمی 2020، بین سالهای 1999 تا 2018، کشورهای میانمار، فیلیپین، ویتنام و تایلند در زمره 10 کشور آسیب دیده از تغییرات اقلیمی قرار داشتند. به طور متوسط، این چهار کشور به طور مستقیم 14.5 میلیارد دلار خسارت ناشی از 745 رویداد آب و هوایی شدید متحمل شدند.

سوء مدیریت در حوزه ESG میتواند تأثیرات مالی ویرانگری داشته باشد. در ادامه سه نمونه از این تاثیرات ارائه میشود:

- 2010: شرکت BP مبلغ 53.8 میلیارد دلار هزینه پیش از مالیات را برای نشت نفت در عمق دریا ثبت کرد.

- 2015 : سوءرفتار فولکس واگن برای این شرکت 27.4 میلیارد یورو هزینه داشت. زمانی که 11 میلیون خودروی دیزلی را دستکاری کرد تا تستهای آلایندگی را با موفقیت پشت سر بگذارد.

- 2020: ارزش بازار وایرکارد به طور ناگهانی از بین رفت و این شرکت در آگوست 2020 پس از کشف تقلبهای گسترده، مجبور به آغاز روند ورشکستگی شد.

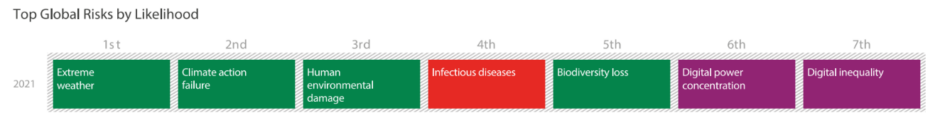

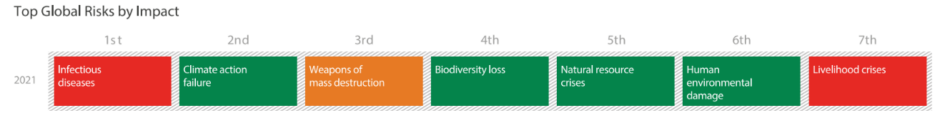

از سال 2005، مجمع جهانی اقتصاد هر ساله گزارش ریسکهای جهانی خود را منتشر میکند. طبق نتایج نظرسنجی درک ریسکهای جهانی 2020، چشم انداز ریسک در حال تحول است. شایان ذکر است که خطرات محیطزیستی در سالهای تحت پوشش این گزارش به تدریج در حال صعود به صدر فهرست بودند.

اطمینان از انطباق با مقررات و ایجاد مزیت رقابتی :

سیاستگذاران در حال وضع قوانین جدیدی در مورد عومال محیط زیستی، اجتماعی و حاکمیتی ( ESG ) هستند که بر فرآیندهای صنعتی و زنجیرههای ارزش تأثیر میگذارد. شرکتهایی که این عوامل را از پیش در استراتژی و برنامههای مدیریتی خود لحاظ کردهاند، با کاهش هزینههای تطبیق با مقررات، از مزیت رقابتی برخوردارند.

- سال 2017 : مجلس ملی فرانسه در سال 2017 قانون ” وظیفه مراقبت شرکتی ” را تصویب کرد. این قانون شرکتهای بزرگ فرانسوی را موظف میکند تا تأثیرات منفی عملیات و زنجیرههای تأمین خود بر مردم و محیط زیست را ارزیابی و رسیدگی کنند.

- سال 2019 : سنگاپور، برای مقابله با عواقب اجتماعی دیابت، تبلیغات نوشیدنیهای شیرین را ممنوع کرد. زیرا از هر 9 نفر در سنگاپور، یک نفر به دیابت مبتلا است. در سال 2010، سنگاپور بیش از 1 میلیارد دلار سنگاپوری برای مقابله با دیابت هزینه کرد. این رقم ممکن است تا سال 2050 به 2.5 میلیارد دلار سنگاپوری برسد.

- سال 2020 : چین متعهد شد تا قبل از سال 2060 به وضعیت کربن خنثی برسد. چین به جمع 50 کشوری پیوست که همگی هدف دستیابی به کربن خنثی تا سال 2050 را دارند.

مقررات طبقهبندی محیطزیستی :

در سال 2020، اتحادیه اروپا ( EU ) مقررات طبقهبندی محیطزیستی ( Taxonomy Regulation) را منتشر و اجرایی کرد. هدف از این مقررات، ایجاد مبنایی برای طبقهبندی اتحادیه اروپا بود تا چهار شرط کلی را برای فعالیتهای اقتصادی تعیین کند که باید رعایت شوند تا آن فعالیتها با عنوان پایدار محیطزیستی شناخته شوند. این مقررات شش هدف محیطزیستی را تعریف میکند :

- کاهش تغییرات اقلیمی

- سازگاری با تغییرات اقلیمی

- استفاده پایدار و حفاظت از منابع آبی و دریایی

- گذار به اقتصاد چرخشی

- پیشگیری و کنترل آلودگی

- حفاظت و احیای تنوع زیستی و اکوسیستمها

تمرکز بر طبقهبندی اتحادیه اروپا برای فعالیتهای پایدار :

طبقعبندی اتحادیه اروپا ( EU Taxonomy ) ابزاری است که به سرمایهگذاران کمک میکند تا درک بهتری از گذار به اقتصاد کم کربن در سرمایهگذاریهای خود و چگونگی پایداری محیطزیستی فعالیتهای اقتصادی پیدا کنند. این طبقهبندی به تمامی فعالان بازار کمک میکند تا از زبانی مشترک استفاده کنند و ارزیابی کنند که تصمیمات سرمایهگذاری آنها تا چه حد با توافق نامه پاریس همسو است.

کمیسیون اتحادیه اروپا در مارس 2018 یک برنامه اقدام برای تأمین مالی رشد پایدار معرفی کرد. یکی از نخستین اقدامات، ایجاد سیستمی برای طبقهبندی و تعریف فعالیتهای پایدار بود. یک گروه فنی از کارشناسان ( TEG ) در زمینه مالی پایدار ایجاد شد تا درباره معیارهایی برای تسهیل غربالگری فعالیتهای اقتصادی که میتوانند به طور قابل توجهی تغییرات اقلیمی را کاهش دهند و در عین حال به اهداف محیطزیستی دیگر آسیب نزنند، مشاوره دهند.

تا پایان سال 2021، سرمایهگذارانی که صندوقهایی را در اروپا به عنوان ” پایدار محیطزیستی ” معرفی میکنند، باید توضیح دهند که چگونه و تا چه حد از این طبقهبندی را برای سرمایهگذاریهای خود استفاده کردهاند.

کارگروه ویژه حوزه مالی :

همزمان با افزایش تقاضا برای سیاستهای توسعه پایدار، ACMF ( که شامل نهادهای نظارت بر بازار سرمایه از 10 کشور عضو آسهآن است ) یک کارگروه ویژه در حوزه مالی پایدار ایجاد کرد. این کارگروه که به طور مشترک توسط مشترک توسط کمیسیون بورس و اوراق بهادار مالزی و فیلیپین هدایت میشود، استانداردهای مختلفی را تدوین کرده است که با اصول اوراق قرضه سبز ( Green Bond Principles )، اصول اوراق قرضه اجتماعی ( Social Bond Principles ) و دستورالعملهای اوراق قرضه پایدار ( Sustainability Bond Guidelines ) که توسط انجمن بینالمللی بازار سرمایه ( ICMA ) ارائه شدهاند، همسو است.

تمرکز بر کارگروه مالی پایدار ACMF :

تا نوامبر 2020، بیش از 150 پروژه با استفاده از این استانداردها در کشورهای مالزی، فیلیپین، سنگاپور و تایلند تأمین مالی شدهاند.

نهادهای نظارت بر بازار در حال تشویق شرکتها به بهبود افشای اطلاعات محیط زیستی، اجتماعی و حاکمیتی ( ESG ) خود به نفع سرمایهگذاران و سایر ذینفعان هستند. در منطقه آسهآن، مجمع بازارهای سرمایه آسهآن ( ACMF ) نقش کلیدی ایفا میکند و بیش از 3900 شرکت فهرست شده در این منطقه موظف به افشای اطلاعات غیرمالی برای رعایت مقررات هستند. سه مثال از راهنمای گزارش دهی پایداری در منطقه آسهآن :

- سنگاپور

- مالزی

- ویتنام

دولتهای کامبوج و لائوس در حال تدوین برنامههای بلندمدت برای ترویج توسعه پایدار و رشد سبز هستند. نهادهای نظارت بر بازار راهنماییهایی در زمینه حاکمیت شرکتی ایجاد کردهاند تا بهبود رویهها را تسهیل کنند و بانکها در حال ساختاربندی رویکردهای خود در زمینه محیطزیستی، اجتماعی و حاکمیتی ( ESG ) هستند.

- سال 2019 : انجمن بانکها در کامبوج ابتکار مالی پایدار کامبوج را در سال 2016 تأسیس نمود. در سال 2019، اصول مالی پایدار کامبوج منتشر شد تا استفاده از مالیات برای حفاظت از محیط زیست، مردم کامبوج و میراث فرهنگی این کشور را مورد تشویق قرار دهد. در لائوس PDR، دستورالعملهای مربوط به حاکمیت شرکتی برای شرکتهای فهرست شده در بورس اوراق بهادار بود. ( صادر شده در آوریل 2019 )

- سال 2020 : کمیسیون بورس و اوراق بهادار کامبوج در همکاری با IFC و بانک جهانی در حال تدوین کد/راهنمای حاکمیت شرکتی برای شرکتهای فهرست شده در کامبوج است.

بازتعریف هدف شرکتها و پرداختن به اولویتهای ذینفعان :

نقش شرکتها پرسش قرار گرفته است: هدف اصلی یک شرکت چیست؟ آیا حداکثر سازی سود سهامداران است یا ایجاد ارزش بلندمدت به نفع تمامی ذینفعان؟ سرمایهگذاران، انجمنهای تجاری و حتی دولتها در حال بازنگری در مفهوم هدف شرکتی هستند و اعضای هیئت مدیره نیز به این موضوع توجه بیشتری دارند. همچنین، انتظار میرود مأموریت، چشم انداز و هدف شرکتها بازبینی دوبارهای شود. مفهوم سرمایهداری ذینفع به جهت جدیدی از توسعه اقتصادی اشاره میکند.

سرمایهداری ذینفع شکلی از سرمایهداری است که در آن شرکتها به دنبال ایجاد ارزش بلندمدت هستند. آن هم با در نظر گرفتن نیازهای همهی ذینفعان و جامعه کل. انتظارات ار شرکتها برای رسیدگی به اولویتهای ذینفعانشان افزایش یافته است.

مثال ها :

- سال 2019 : در آگوست 2019، گروه تجاری Business Roundtable بیانیه جدیدی در مورد هدف یک شرکت منتشر کرد. مدیران عامل 181 شرکت آمریکایی متعهد شدند که شرکتهای خود را به نفع تمامی ذینفعان اداره کنند و از اولویت دادن به سهامداران فاصله بگیرند. دولت فرانسه قانون PACTE ( برنامه اقدام برای رشد و تحول کسب و کار ) را تصویب کرد. این قانون به اصلاح قانون مدنی پرداخته و تصریح میکند که شرکتها باید فراتر از کسب سود عمل کنند. همچنین، نقش اجتماعی و محیطزیستی خود را شناسایی کنند و یک هدف واقعی برای وجود خود ارائه دهند.

- سال 2020 : معیارهای سرمایهداری ذینفعان در اجلاس سالانه مجمع جهانی اقتصاد در زانویه 2020 راه اندازی شد. این معیارهای پیشنهادی تحت چهار رکن که با اهداف توسعه پایدار ( SDGs ) و حوزههای اصلی ESG همسو هستند، سازماندهی شدند : اصول حاکمیت، زمین، مردم و شکوفایی.

موفقیت کسب و کار :

در پایان میتوان گفت که پایداری برای موفقیت کسب و کار شرکتها بسیار حیاتی است. این امر برای مشتریان، جوامع محلی، ذینفعان گستردهتر و محیط زیست نیز اهمیت بالایی دارد. در حال حاضر، انتظارات از سوی سرمایهگذاران، کارکنان، نهادهای نظارتی، مشتریان و سایز ذینفعان افزایش یافته که به یک توسعه اقتصادی جدید اشاره دارد. شرکتهایی که میتوانند تمرکز خود را از حداکثر سازی ارزش سهامداران به ایجاد ارزش برای همه ذینفعان تغییر دهند، قادر به دستیابی به پایداری بلندمدت خواهند بود.

در واقع، شواهد فزایندهای وجود دارد که نشان میدهد شرکتهایی با شیوههای قوی در زمینه محیط زیستی، اجتماعی و حاکمیتی ( ESG ) معمولا از نظر مالی عملکرد بهتری نسبت به همتایان خود دارند. آنها استعداده را جذب و حفظ میکنند، بهرهوری بالاتری در محیط کار دارند و مزیت رقابتی ایجاد میکنند؛ شهرت شرکت را بهبود میبخشند، بهتر برای عدم قطعیتها آماده میشوند و از مداخلات نظارتی و فعالانه جلوگیری میکنند. آنها وفاداری مشتریان را جذب میکنند و مجوز اجتماعی خود برای فعالیت را حفظ میکنند.

همچنین بخوانید : “برترین سازمان های رتبه بندی ESG: تجزیه و تحلیل عمیق روش ها و تاثیر جهانی”!

منبع : ifc