انحصار دولت در صنعت بیمه پرسابقه و تاریخی است

ارتقای بهرهوری درسطح اقتصاد ایران رشد مناسب و قابل قبولی نداشته و این موضوع در برخی از زیر بخشهای اقتصاد ایران به صورت غیرقابلانکاری درآمده است.

عدم وجود وحدت رویه در فرآیند اجرایی درزمینهٔ مدیریت بهرهوری و کمبود اطلاعات مناسب در سازمانها دو عامل دراین حوزه است که در کنارعدم آشنایی و بیتوجهی سازمانها به مفاهیم پایهای، به این مشکلات تبدیل شده است.

صنعت بیمه هم یکی از همین زیر بخشهاست که در مقوله رقابت پذیری و بهرهوری دچار اشکالات اساسی است و هنوز هم بینش درستی در این بخش ندارد.

در این حوزه کمیسیون رقابت، خصوصیسازی و سلامت اداری اتاق ایران، در گزارشی وضعیت رقابتپذیری در صنعت بیمه را بررسی کرده و برای اصلاح وضعیت صنعت بیمه پیشنهادهایی ارائه کرده است تا قوانین حوزه صنعت بیمه تغییر کند و این صنعت به بخش خصوصی واگذار شود.

در بررسی وضع موجود در صنعت بیمه سه عامل مهم مورد بررسی قرار گرفته است:

ابتدا بررسی وضعیت بهرهوری شرکتهای واگذارشده در فرایند خصوصیسازی که میزان اثربخشی یا افزایش رقابتپذیری شرکتهای بیمه واگذارشده را بررسی میکند. دوم بررسی وضعیت مهمترین شاخصهای بهرهوری در صنعت بیمه تا سال 1395 و سوم بررسی وضعیت بازار صنعت بیمه ازنظر میزان انحصاری و یا رقابتی بودن.

در ادامه گزیده ای از این گزارش را میخوانید:

شکل گیری بیمه در ایران

فعالیت بیمهای در ایران از سال 1289 شروع شد. در این سال دو موسسه روسی بانامهای نادژدا و قفقازمرکوری شروع به کار نمودند. پس از شروع به کار این دو موسسه تا سال 1314 خورشیدی، در حدود 13شرکت خارجی در بازار بیمه کشور فعالیت خود را شروع نمودند که از آن جمله میتوان به شرکتهای آلیانس انگلیس، یورکشایر انگلیس و اینگستراخ روسیه اشاره داشت. ایده تشکیل یک شرکت بیمه ایرانی درسال 1310توسط فردی ایرانی به نام دکتر الکساندر آقایان (که سابقه فعالیت در شرکت بیمه روسی نادژدا را داشت) به علیاکبر داور، وزیر مالیه وقت مطرح شد و در 15 آبان سال 1314، شرکت سهامی بیمه ایران با سرمایه دو میلیون تومان بهعنوان اولین شرکت ایرانی بیمه تأسیس شد.

پس از جنگ جهانی دوم، بسیاری از شرکتهای بیمه خارجی، شعب و نمایندگیهای خود را در ایران تعطیل کردند؛ چراکه بر اساس یک مصوبه قانونی، برای ادامه فعالیت در ایران میبایست ودیعه نقدی خود را تا پانصد هزار دلار افزایش میداند؛ بنابراین بهاستثنای چند شرکت معدود، مابقی شرکتهای خارجی تصمیم به ترک ایران گرفتند و بهاینترتیب، از سال 1329، بهتدریج، زمینه برای تأسیس شرکتهای بیمه خصوصی ایرانی نیز فراهم شد.

با افزایش درآمدهای ارزی کشور در اواخر دهه 1340، بار دیگر تمایل شرکتهای خارجی برای حضور درکشور افزایش پیدا کرد، درحالیکه احتمال میرفت شرکتهای نوپای داخلی آسیبپذیری زیادی داشته باشند؛ بنابراین، درسال 1350 بیمه مرکزی ایران بهعنوان مقام ناظر دولتی در صنعت بیمه کشور، تأسیس شد و بهموجب قانون تأسیس بیمه مرکزی، وظیفه تنظیم و هدایت بازار بیمه کشور را بر عهده گرفت.

تا قبل از انقلاب اسلامی ایران در سال 1357، یک شرکت دولتی، دوازده شرکت خصوصی و دو موسسه بیمه خارجی در کشور فعالیت میکردند. در 4 تیر سال 1358، بنا به مصوبه شورای انقلاب، دوازده شرکت خصوصی مذکور، ملی اعلام شدند و اداره این شرکتها به دولت واگذار شد. همچنین پروانه فعالیت دو شرکت خارجی نیز لغو شد. بهموجب قانون اساسی جمهوری اسلامی ایران که در آبان 1358 به تصویب رسید، صنعت بیمه در جوار شماری از صنایع بزرگ دیگر، بهصورت مالکیت عمومی در اختیار دولت قرار گرفت.

اهمیت صنعت بیمه

در کشورهای صنعتی بیمه نقش مهمی را در ثبات وضع اقتصادی بازی میکند و در کشورهای جهان سوم نیز مزایای اجتماعی و اقتصادی بیمه شناختهشده و عملیات بیمهای بهتدریج گسترشیافته است. یک صنعت بیمه قوی با ایجاد فضای اطمینان، اقتصاد کشور را به سمت فعالیتهای مولد و تولیدی سوق میدهد. وجود یک بازار بیمه سالم، از ویژگیهای اساسی رشد اقتصادی است. حق بیمه به تولید ناخالص داخلی در یک کشور، شاخصی است که معمولاً برای ارزیابی میزان اهمیت بیمه در اقتصاد، کاربرد دارد. تأثیر صنعت بیمه بر فعالیتهای اقتصاد جهان از دو منظر حائز اهمیت است. ابتدا نقش آن در جبران خسارت و دوم نقش آن بهعنوان یکنهاد سرمایهگذار.

در سطح کلان، صنعت بیمه با ایجاد ارزشافزوده به تشکیل درآمد ملی کمک میکند. بیمه یک فرآیند واسطهگری مالی نیز است چراکه چرخه تولید برای بیمه معکوس است و پرداخت قبل از ارائه خدمات صورت میگیرد و بنابراین شرکتهای بیمه در ازای ایفای تعهداتشان در قبال بیمهگذاران ذخایری گرد میآورند.

آثار خصوصیسازی چرا مهم است؟

در ایران 70 تا 80 درصد اقتصاد در اختیار بخش دولتی و شبه دولتی است و بخش غیردولتی (بازار)، نقش کوچکی را در اقتصاد ایفا میکند. این ترکیب نامتعادل اثرات بسیار منفی بر اقتصاد کشور دارد. آنچه سعی در برقراری توازنی بهینه در عرصه اقتصاد کشور دارد، سیاستهای کلی اصل 44 است.

دور از انتظار نخواهد بود که با افزایش سهم بخش خصوصی در صنایع کشور، میزان سرمایهگذاری آنان در صنایع و بخشهای مختلف کشور افزایش یابد.

چنانچه این امر محقق شود، دیگر بازار مسکن محل تجمیع سرمایهها و پولهای سرگردان کشور نخواهد بود و بخشهای تولیدی و مولد اقتصاد نقش و جایگاه اصلی خود را در فرآیند توسعه و رشد اقتصادی کشور پیدا خواهند کرد. چراکه بخش خصوصی برای بهدست آوردن سهمی در بازارهای رقابتی بینالمللی و حفظ این سهم راهی جز نوآوری، افزایش اثربخشی، کارایی و درنهایت افزایش بهرهوری نخواهد داشت. امری که اقتصاد دولتی فاقد آن است. خصوصیسازی، فرایندی اجرایی، مالی و حقوقی است که دولتهای بسیاری از کشورهای جهان، از آن برای انجام اصلاحات اقتصادی و نظام اداری کشور، استفاده میکنند.

نکته غامض و پیچیده درخصوصیسازی، چگونگی انجام آن بهویژه با توجه به مسئله انتقال مالکیت و نیز چگونگی شکلگیری بخش خصوصی در جامعه است.

خصوصیسازی صنعت بیمه

ایده اصلی و تفکر خصوصیسازی این است که فضای رقابت و نظام حاکم بر بازار، بنگاهها و واحدهای خصوصی را مجبور سازد تا عملکرد کاراتر و مناسبتری را نسبت به بخش عمومی داشته باشند.

به نظر میرسد اگر خصوصیسازی به نحو صحیح اجرا شود، سبب افزایش کارایی، تشویق سرمایهگذار و ایجاد رشد اقتصادی خواهد شد.

امروزه، صنعت بیمه یکی از ضروریترین بخشهای اقتصادی هر کشور است که وظایف و کارکردهای مهمی را به عهده دارد. مؤسسات بیمه ازجمله نهادهای مالیاند که در کنار نقش مؤثر در تأمین امنیت اقتصادی سرمایه، در ایجاد منابع مالی در فواصل زمانی دریافت حق بیمه و پرداخت خسارت بهخصوص در بیمههای بلندمدت میتوانند موجب تحرک و پویایی و توسعه بازارهای مالی شوند و با انباشت سرمایه و مدیریت روزآمد آنها، زمینههای لازم را برای رشد اقتصادی مولد فراهم کنند. در کشور ما نیز صنعت بیمه یکی از مهمترین عوامل حفظ و تضمین سرمایه است. این صنعت مهم از سوی دیگر با ارائه خدمات مناسب خود موجب رفاه بیشتر افراد درجامعه را فراهم میسازد. خصوصیسازی صنعت بیمه در دیدگاهی کلی، فرآیندی در جهت رسیدن به وضعیت تعادلی در فعالیتهای بیمهای بخش دولتی با سازوکار بازار است.

خصوصیسازی و رقابتی شدن همراه با تدوین مقررات تازه و تقویت مدیریت و جهانیشدن برای دستیابی فکری و سازمانی از ابزار لازم برای بازسازی و شفافسازی صنعت بیمه کشور است.

از مهمترین اهداف حاصل از خصوصیسازی در صنعت بیمه میتوان به افزایش بهرهوری و رقابتپذیری صنعت بیمه، هدایت پسانداز خانوارها به سمت فعالیتهای مولد اقتصادی، توسعه بازار سرمایه، ایجاد امنیت اقتصادی، ایجاد بازارهای اقتصادی سالم و همسویی صنعت بیمه با برنامههای کلان توسعه اشاره کرد.

یکی از عوامل مهمی که بیمه گران را بهسوی انگیزه بیشتر جهت ارائه خدمات متنوع رهنمون میسازد، فعالیت در محیط رقابتی است.

دولتی بودن شرکتهای بیمه و نبود شرایط کافی برای رقابت از ضعفهای صنعت بیمه به شمار میرود. با توجه به اینکه رشد صنعت بیمه در هر کشور بیانگر توسعهیافتگی آن کشور و افزایش پساندازهای ملی (ناشی از حق بیمههای دریافتی) است، لذا افزایش رقابت که درنتیجه خصوصیسازی صنعت بیمه ایجاد میشود، میتواند به تنوع و توسعه خدمات و فعالیتهای بیمهای، افزایش شاخصهای کارایی صنعت بیمه، تعدیل مقررات مانع خصوصیسازی، افزایش تخصیص و بهرهوری نیروی کار و شفافیت اطلاعات و غیره منجر شود.

اهمیت بهرهوری و رقابتپذیری

اگر بهرهوری را قدرت تولیدی، باروری و مولد بودن بدانیم، بهرهوری برابر است با نسبت خروجی به یکی از عوامل تولید. رقابتپذیری هم با تعبیر توانمندی و تمایل ورود به رقابت تعریفشده است. در مقیاس خرد، رقابتپذیری به ارزشی که یک محصول در مقایسه با رقیب برای مشتری میآفریند بازمیگردد؛ و این امر به دو عامل بستگی دارد: میزان مطلوبیتهای برآورده شده از تملک یا تصرف یک محصول

برای مشتری (منافع) و میزان هزینه ایجادشده از تملک یا تصرف آن محصول برای مشتری. سرآمدی در هریک از این دو عامل سازمان را رقابتپذیر نموده، به مزیت رقابتی سازمان در بازار محصول منجر میشود. یک سازمان برای موفقیت علاوه بر پاسخگویی مناسب به بازار رقابتی محصول (کالا و خدمات) باید پاسخگوی بازار سرمایه نیز باشد، برای این منظور باید هزینه این استراتژیها برای تولیدکننده و سود عملیاتی شرکت برای سهامداران قابلپذیرش باشد. این عامل به مزیت رقابتی در بازار سرمایه منجر میشود.

تفکیک شرکتهای بیمه از منظر خصوصی و شبهدولتی و دولتی:

شرکتهای بیمه آسیا که در سال 1389، بیمه دانا که در سال 1390 و بیمه البرز که در سال 1389 خصوصی شدهاند بر اساس تعریف بهعنوان شرکتهای شبهدولتی در نظر گرفتهشدهاند.

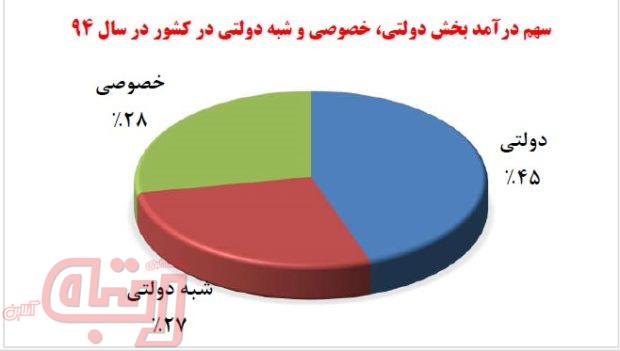

نمودارهای بالا: نشاندهنده ترکیب درصد سهم درآمد شرکتهای بیمه فعال بخش خصوصی، شبهدولتی و دولتی

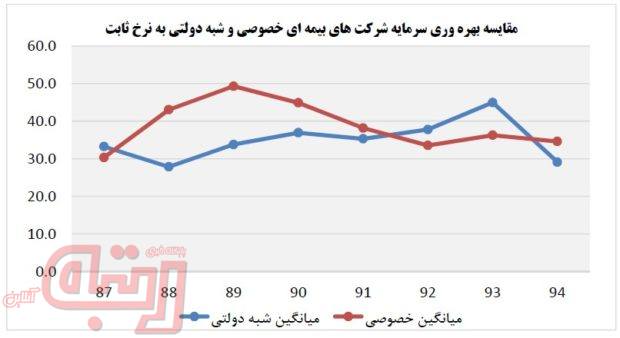

بررسی تغییرات بهرهوری سرمایه

بهرهوری سرمایه عبارت است از نسبت ارزشافزوده، به هزینه استهلاک دارایی ثابت، این شاخص نشان میدهد در بنگاه به ازای هر ریال هزینه استهلاک داراییها چه میزان ارزشافزوده ایجادشده است.

نتایج بهدستآمده از اندازهگیری بهرهوری سرمایه در صنعت بیمه، افزایش و کاهش در این شاخص در دوره زمانی تقسیم میشود. در بخش خصوصی از سال 87 تا 89 افزایش در مقدار شاخص و از سال 89 تا 92 کاهش و از 92 تا 94 روند ثابت در مقدار شاخص ملاحظه میشود.

در بخش شبهدولتی از سال 87 تا 93 افزایش در شاخص مشاهده میگردد و از سال 93 به 94 شاخص بهرهوری سرمایه کاهش داشته است که جهت بررسی دقیقتر شاخص بهرهوری سرمایه شرکت بیمه آسیا، بیمه دانا و بیمه البرز را در مقایسه با چند شرکت خصوصی موردبررسی قرار میگیرد.

نتایج

خصوصیسازی فرآیند، روش و شاخصی است که در کنار دیگر عوامل مؤثر میتواند تاثیرهای مثبتی در بهبود وضعیت اقتصادی، اشتغال، عدالت و رفاه اجتماعی به وجود آورد و کشورها را به سمتوسوی جهانیشدن و تشویق رقابت سوق دهد. مهمترین هدفی که خصوصیسازی در اکثر کشورها دنبال میشود، افزایش کارایی در اقتصاد از طریق سپردن فعالیتهای اقتصادی به سازوکار خود بازار آزاد است. افزایش کارایی تحت تأثیر عوامل متعدد و بیشماری است که ازجمله مهمترین و اساسیترین آنها افزایش رقابت است. درواقع، هر عاملی که مانع از ایجاد شرایط رقابت در بازار شود، کارکرد سالم سازوکار بازار را مختل نموده، عدم کارایی را بر اقتصاد حاکم میسازد. صنعت بیمه بهعنوان یکی از شاخصهای توسعه اقتصادی، در سرمایهگذاریهای گوناگون، تجارت، تولید و نوآوری نقش تعیینکنندهای دارد. رقابت یک ضرورت پذیرفتهشده در صنعت بیمه و تعیینکننده بقا و توسعه این صنعت است. ایجاد این رقابت درزمینهٔ متفاوت از ابعاد مختلفی قابلبررسی است که این موضوع به شرایط و فضای حاکم بر بازار بیمه هر کشور بستگی دارد. با خصوصیسازی صنعت بیمه و اتخاذ تدابیر مناسب، زمینه برای ارتقای سطح رقابت و افزایش جذب سرمایه فراهم خواهد شد. روشن است که اگر برنامهای صحیح بهمنظور رسیدن به خصوصیسازی صنعت بیمه طراحی نشود، فرصتهای ذکرشده به تهدید تبدیل میشود.

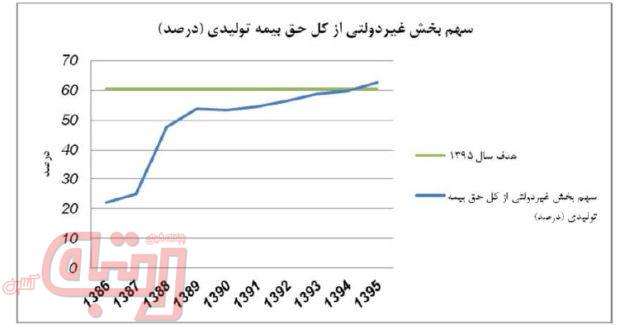

سهم بخش غیردولتی از حق بیمههای تولیدی بازار بیمه

صنعت بیمه بهعنوان یکی از مهمترین بخشهای اقتصادی که علاوهبر اینکه خود، سبب رشد اقتصادی و اشتغالزایی گستردهای در کشور شود، میتواند محرک سایر کسبوکارهای فعال در کشور نیز گردد تا به نحو سالمتر و باقدرت ریسک بیشتر به فعالیت خود ادامه دهند. از این منظر افزایش رقابتپذیری این صنعت میتواند نقش بسزایی در افزایش رقابتپذیری اقتصاد کشور داشته باشد. به این منظور کارگروه رقابت اتاق ایران جهت انجام این بررسی در این صنعت اقدامات زیر را طی کرده است:

1- بررسی وضعیت میزان انحصار و رقابت موجود در صنعت بیمه

2- بررسی وضعیت بهرهوری و سودآوری در صنعت بیمه

3- برگزاری نشست تخصصی صنعت بیمه با حضور مدیران شرکتهای بیمهای

4- برگزاری نشستهای انفرادی با برخی از متخصصین صنعت بیمه

5- تهیه گزارش وضع موجود رقابتپذیری در صنعت بیمه

6- استخراج وضع مطلوب صنعت بیمه

7- راهاندازی طرح نظرسنجی ارائه و جمعبندی نظرهای کارشناسی برای نیل به وضعیت مطلوب در صنعت بیمه.

پیشنهادها کدام است؟

مهمترین راهکارهای پیشنهادی توسط فعالان و صاحبنظران در صنعت بیمه را میتوان بهطورکلی میتوان به چهار دسته تقسیم کرد:

اصلاح قانون و یا قوانین خاصی در ارتباط با صنعت بیمه

اصلاح و یا افزایش نقش رگلاتوری در صنعت بیمه

نوع فعالیت شرکتهای بیمه و اعطای مجوز فعالیت صرفاً به شرکتهای بیمه تخصصی

حضور یا عدم حضور فعالان خارجی در این صنعت.